私の住んでいるマンションの管理組合で、修繕積立金の運用先として「マンションすまい・る債」が検討されています。

今回、「マンションすまい・る債」について調べましたので、ご紹介します。

目次

1.「マンションすまい・る債」とは?

「マンションすまい・る債」とは、政府系金融機関である住宅金融支援機構が発行する債券です。

パンフレットでは、国から認可を受けている債券ですという点が強調されています。

マンション管理組合の、「修繕積立金の計画的な積立て・適切な管理」をサポートするために発行されている債券になりますので、

誰でも購入することが出来るわけではなく、マンションの管理組合のみ購入出来ます。

購入できる管理組合の条件は、以下の4つです。

- 機構融資を利用し、共用部分の修繕工事を行うことを予定しているマンション管理組合であること※

- 管理規約が定められていること

- 長期修繕計画の計画期間が20年以上であること。

- 反社会的勢力と関係がないこと

※結果的に、機構融資を受けずに共用部分の修繕工事を行うことになっても違約金などは発生しません。

1の条件は、融資の可能性があるだけで良いらしいので、実質的には厳しく問われていません。

また2~4は、どこのマンション管理組合でもクリアできる内容だと思います。

そのため、「マンションすまい・る債」は購入条件が定められていますが、どのマンション管理組合でも購入できそうですね。

では、「マンションすまい・る債」の商品概要を見ていきます。

2.「マンションすまい・る債」の商品概要

購入単位

「マンションすまい・る債」の購入単位は1口50万円です。

10口購入すれば、500万円になります。

購入方法

購入方法は、以下の2つの方法があります。

- 毎年同じ金額を10回(10年間)買っていく

- 1回だけ買う

それぞれについて見ていきます。

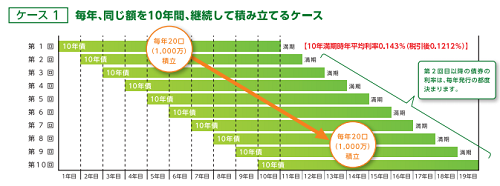

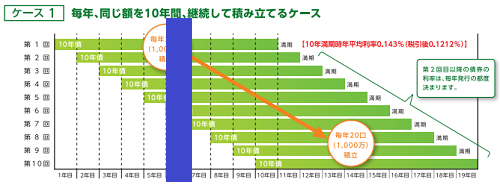

①毎年同じ金額を10回(10年間)買っていく

毎年1回、同じ金額を10年間にわたって「マンションすまい・る債」を買います。

下の図の例ですと、1年目に20口(1,000万円)買っています。

そして、2年目~10年目までも同じく20口(1,000万円)買っています。

10年間にわたって合計200口(1億円)買い付けることになります。

毎年一定額を買っていくので、毎年入ってくる修繕積立金の範囲内での購入に向いています。

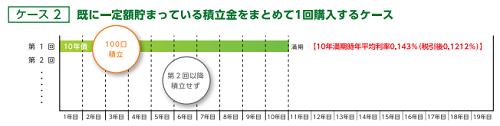

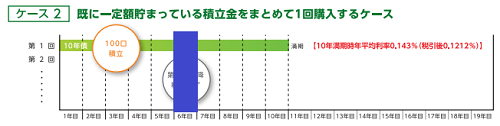

②1回だけ買う

1回だけ10年満期の「すまい・る債」を買うこともできます。

2回目以降は買いません。

下の図の例ですと、1年目に100口(5,000万円)を買い付けて、2年目以降は買っていません。

1回だけ買いますので、現在貯まっている修繕積立金を運用する際に向いている買い方になります。

債券の期間

10年満期の債券になります。

例えば、500万円で買った債券が、10年後に500万円で返還されます。

金利

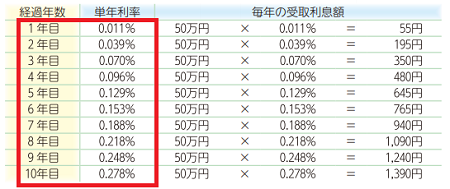

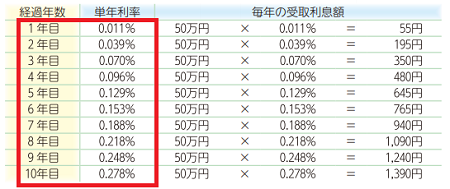

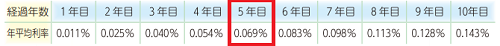

2018年度発行の債券の適用金利は以下の通りです。

- 税引き前の金利:0.143%

- 税引き後の金利:0.1212%

金利は、1年に1回、2月20日に支払われます。

注意点は、上記の金利は、あくまでも10年満期保有時の平均金利になります。

「すまい・る債」の金利は、下の図の通り、最初は低くて後になるにつれてどんどん高くなります。

これを見ると、1年目の金利は本当に微々たるもので、最後の8~10年目の金利が0.2%を超える美味しいところになりますね。

このように1年ごとに金利は変わりますので、途中で解約した場合は、0.143%も金利を貰えたことになりません。

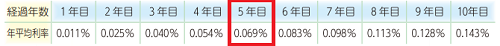

途中解約した場合の、平均金利は以下の通りです。

例えば、5年目で解約した場合は、年平均0.069%の金利になります。

5年目で解約すると、10年満期保有する時の半分以下の金利でしかありません。

そのため、「すまい・る債」を購入する時は、大規模修繕に必要なお金などスケジュールを考えた上で購入を検討した方が良いと思います。

途中解約について

初回の債券発行から1年以上経過すれば、満期まで保有しなくても、1口(50万円)単位で解約することが出来ます。

例えば、20口持っていて、そのうち5口を解約したら、250万円が手元に戻ってくることになります。

その際に解約手数料はかかりませんし、元本に解約時までの利息分も含まれて返ってきます。

ただし、途中解約には条件がありまして、修繕工事を目的とした資金用途でしか解約をすることが出来ません。

もともと、修繕積立金を運用していますので、修繕工事以外には資金用途は発生しないとは思います。

例えば、世の中の金利が上昇し、他のもっと条件の良い金融商品に乗り換えたいと思っても解約をすることは出来ないということです。

3.「マンションすまい・る債」の安全性

「マンションすまい・る債」とは、冒頭で説明した通り、住宅金融支援機構が発行する債券です。

そのため、「マンションすまい・る債」の投資元本は住宅金融支援機構が保証しております。

住宅金融支援機構は、日本政府が100%出資している政府系の金融機関になりますので、安全性はかなり高い部類に入る債券だと言えます。

ただし、政府系の金融機関ですが、政府保証という訳ではないですので注意が必要です。

格付け

格付け会社であるR&IとS&Pの、日本と住宅金融支援機構の格付けになります。

R&I

- 日本:AA+

- 住宅金融支援機構:AA+

S&P

- 日本:A+

- 住宅金融支援機構:A+

日本と住宅金融支援機構の格付けを見ますと、同程度の格付けとなっています。

4.「マンションすまい・る債」の特典

「マンションすまい・る債」を買っている管理組合向けに、以下の特典が用意されています。

- マンション共有部分のリフォーム融資の金利を0.2%引き下げ

- マンション共用部分のリフォーム融資の保証料を2割割引

- マンション管理情報誌をお届け

- マンションに関するセミナーへの参加

- メールマガジンの配信

リフォーム融資を受けるぐらいなら、まず保有している「マンションすまい・る債」を売却した方が良いと思います。

リフォーム融資の金利 > 「すまい・る債」の金利

だと思いますので。

※「マンションすまい・る債」を保有していないと、融資の金利の引き下げは受けれません。

そう考えると、どれも魅力的な特典だとは言えない気がしますので、

5.「マンションすまい・る債」のメリット

①途中換金でも元本保証

「マンションすまい・る債」の最大のメリットといえるのが、10年持たないで途中解約した場合でも元本が保証されるという点です。

これは本当にすごいです。

途中で解約しても、500万円で買った債券が500万円で返ってくることになります。

(※債券単価100円が100円で買い取ってもらえるということですね。)

一般的に、債券を途中換金した場合、その時の金利情勢によって債券単価は上下します。

- 金利が下落→保有債券の単価が上昇(儲かる)

- 金利が上昇→保有債券の単価が下落(損する)

ですので、途中で解約した場合は、儲かっていることもあるが損していることもあり得ます。

それを考えると、「すまい・る債」の途中で解約しても元本が保証されるという点はかなりのメリットになります。

例えば、災害等の不測の事態が発生して、マンションで緊急的な修繕が必要になった時も、元本保証で換金できるという安心感があります。

②インフレ対策になる

「すまい・る債」は、毎年一定の金額で買っていくことが出来ます。

そして、買っていく債券の金利は、発行する時の金利情勢によって毎年異なります。

そのため、5年後世の中の金利が上昇していた場合、5年後に買う「すまい・る債」の金利も高くなっているということになります。

逆に、5年後世の中の金利が下がっていた場合は、5年後に買う「すまい・る債」の金利も低くっているということになりますので、メリットだけではないですね。

5.「マンションすまい・る債」のデメリット

デメリットとして言いたいことは、

- 「すまい・る」債を10年持つことって難しい

- そして、途中解約した時は低い金利でしかない

ということです。

それぞれについて説明していきます。

①「すまい・る」債を10年持つことって難しい

修繕積立金は、一般的に10~12年ごとの大規模修繕に備えて積み立てを行っています。

そして、大規模修繕で、これまで貯めていた積立金を一気に使うことになります。

※修繕積立金の部分については、素人見解になりますのでご了承ください。

そうなると、「すまい・る債」を10年間持つことって結構難しくなります。

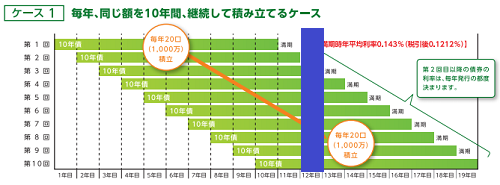

例えば、6年後に大規模修繕を控えている場合で見てみます。

下図青の部分が6年目になりますが、全ての債券が途中解約の対象になります。

1回で買った債券(下図)も、6年目で途中解約の対象となります。

毎年の積み立てを開始してから12年後に大規模修繕の場合、12年目が途中解約のタイミング(下図青部分)になります。

1回目、2回目は満期保有することが出来ますが、3回目以降の債券は解約の対象になってしまいます。

ここで見ますと、大規模修繕まで一番時間的に余裕のある12年目に解約のケースを置いても、3回目移行に購入した債券は全て解約しなくてはいけなくなるという点です。

つまり、10年持てない債券が大半になるということです。

※積み立てたお金のほとんどを大規模修繕に回すと仮定しています。

②途中解約した場合の金利は低い

繰り返しになりますが、「すまい・る債」で表示されている0.143%の金利というのは、10年間保有した場合の平均金利になります。

実際の金利は、以下の赤枠の通り、最初は低く最後が高くなっています。

途中で解約した場合の平均金利は、以下のように低くなります。

①で説明した通り、「すまい・る債」は10年持つことが難しい債券であることを考えると、8年目以降の0.2%越えの金利を享受することが出来なくなります。

つまり、平均利回り1.43%で運用できる債券は少なく、ほとんどの債券がそれ以下の平均金利で運用することになるという点は注意が必要です。

「マンションすまい・る債」の注意点

①解約時を考慮して平均金利の計算をする

「すまい・る債」は、安全度も高く、途中解約した時も元本が保証されている点を考えますと、マンションの管理組合にとってはかなりの好条件で運用が出来る良い債券であると思います。

ただし、10~12年毎の大規模修繕を考慮すると、どこかのタイミングで「すまい・る債」を解約することが必要になってきます。

そうなると、修繕計画、現在の修繕積立金、毎年の修繕積立金の観点から、解約のタイミングを計り、解約した場合の平均金利を算出して投資判断をしていく必要があります。

②「すまい・る債」について自分でしっかりと調べる

「すまい・る債」の提案となると、マンションの管理会社の人から説明を受けるケースが多いかもしれません。

マンションの管理会社の人は、マンションの管理についてはプロかもしれませんが、金融商品に関してはそこまで詳しくありません。

私がマンションの管理会社の人から受けた説明を例にしますと、

- 修繕計画から考えると途中解約が必要になること

- 途中解約した場合は、平均金利が低いこと

等の説明が抜け落ちており、まるで満期まで保有出来て0.143%の金利が受け取れるような説明でした。

そして、年間集まる修繕積立金ギリギリまで投資しましょうという提案です。

駐車場が1台解約になると、「すまいる・債」を買える金額が不足するぐらいギリギリです。

「すまいる・債」自体は良さそうだけど、各マンションごとに置かれている状況は異なるので、そのマンションに合わせた提案は必要ですね。

また、マンション管理会社の人の説明では抜け落ちていることもあるため、商品性を理解するためにも自分で調べておく必要があります。

個人的には、「すまい・る債」自体は良い債券だと思いますので、マンションの修繕計画、現在の修繕積立金、毎年の修繕積立金を考慮して、適切な金額の投資を行えば、修繕積立金の良い運用先になると思います。

おとうふ

おとうふ

クロス取引を使って、株主優待をノーリスクで、年間数百個取得しています。

SBI証券でのクロス取引のやり方は、以下のページで紹介しています。

株主優待をノーリスクで手に入れる!つなぎ売り、クロス取引とは?

株主優待をノーリスクで手に入れる!つなぎ売り、クロス取引とは?  SBI証券での「つなぎ売り」のやり方(方法)クロス取引

SBI証券での「つなぎ売り」のやり方(方法)クロス取引

コメントを残す